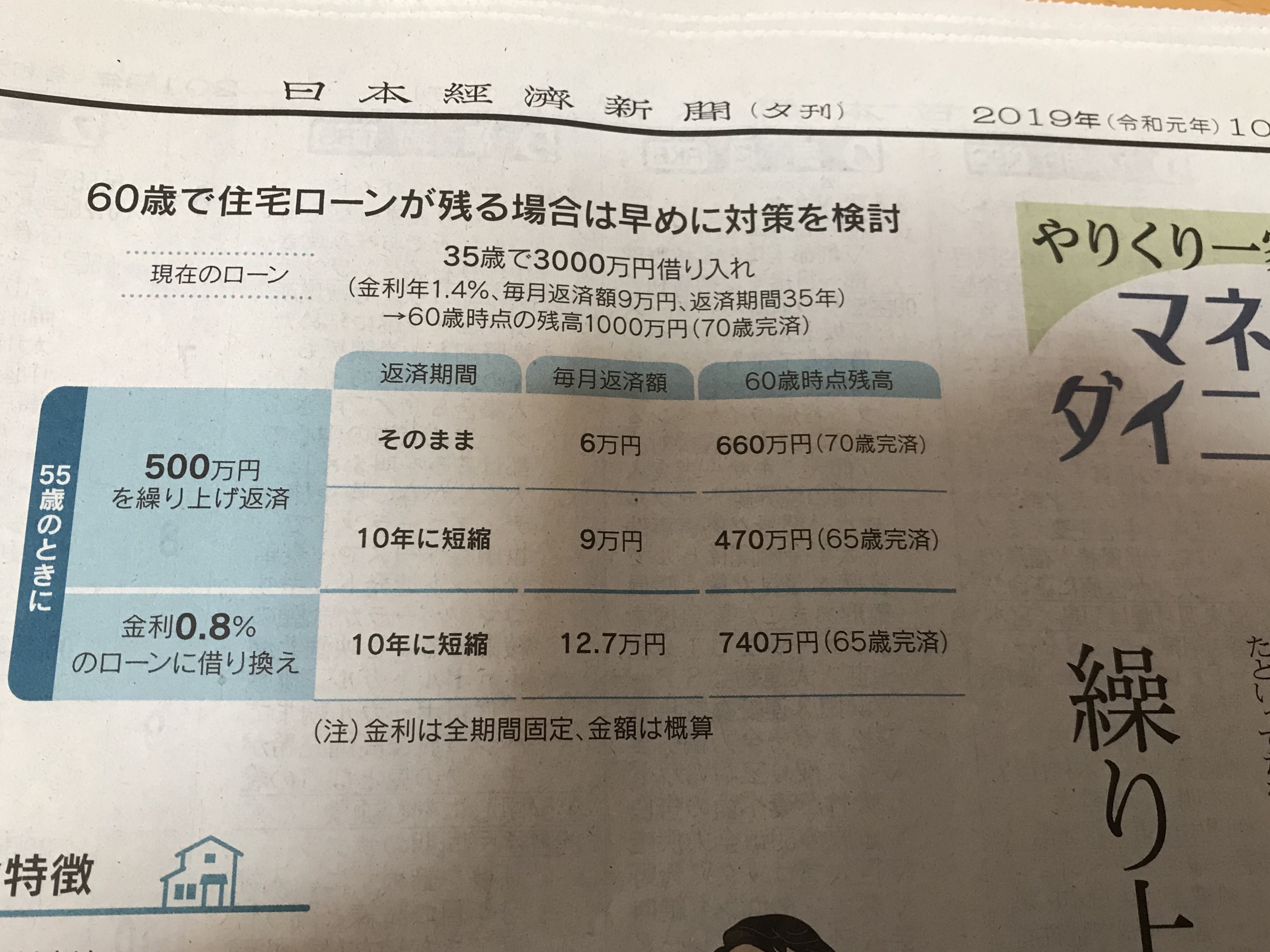

写真は10月16日の日経夕刊記事です。

老後が心配ならば60歳以降に住宅ローンの残債を

少なくという内容。

個人的には「?」って感じでした。

以下、検証してみましょう。

【前提条件】

・35歳時に3000万の借り入れをした。

・金利は年1.4%

・毎月9万円返済

・返済期間70歳まで(35年間)

・60歳時点の残高は1000万

・現在は55歳

【対策】

①500万繰り上げ返済して、返済期間は従来どおり、月の支払いは9万

ということは資金流出は以下の通り

500万(繰り上げ返済分)+6万×12か月×15年(70歳までの年数)

で1580万円

②500万繰り上げ返済して、返済期間も10年に短縮、月の支払いは9万

ということは資金流出は以下の通り

500万(繰り上げ返済分)+9万×12か月×10年(65歳までの年数)

で1580万円

③0.8%のローンに借り換え、65歳で支払完了にする。

ということは資金流出は以下の通り

12.7万×12か月×10年

で1524万円

ただし、借り換えの場合、それに伴う諸経費が必要。

という論調なのですが・・・

何もしなかったらどうなるでしょう?

9万円×12か月×15年で1620万円の資金流出。

①、②と比較しても総返済額自体は40万(3%)の差。

これを大きいと見るか小さいと見るか。

もし69歳までにお亡くなりになるようなことあれば

団体信用保険が働くため、何もしなかった方がお得。

仕事として借り換えのシミュレーションしてる私の肌感覚でいうと

100万以上、総残債額でいえば10%は減らないと

お得感はないように感じましたが、皆様はいかがでしょうか?

借り換えは効果測定を綿密に。