マスクの転売なんていう他人様の足下狙ったビジネスではなくコロナウィルスによる株安を逆手にとった正々堂々の情報提供を行っています髙野です。

街を歩いても人出は少なく、打撃を受けている企業さまも少なくないことでしょう。先日も書きましたが、SARSの時も株価は半年ほど、リーマンショックでも株価は5年で回復してきました。こんな時だからこそ歴史に学び、急がず先のことを心配せず、知識の仕入れをしてみてはいかがでしょうか?

3月7日(土)の日経朝刊になかなか良い記事がのっていました。

通常、このような危機的状況で株価が下落する時は、みんな市場から遠のいてしまうのですが、長期投資を前提に考えるのであれば逆ですよ、逆。今投資しないと。

ということを分かりやすく解説してくれています。

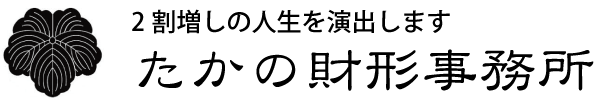

写真のグラフはリーマンショック発生時から積み立てをしていたら、5年ほどで4割も資産増加したとうのです。5年4割なら年率8%ではありませんか!

でもこの図、よ~く見てくださいよ。

株価は5年でただ元の価格に戻っただけなんです。

それは株が下落していく局面で定額の積み立てを行うことがポイントなんです。

記事の言葉を借りれば、

「積み立ては通常同じ金額ずつ買うので安いときほどたくさんの量が変えて平均コストが下がり、その後株価が上向くと利益が出やすい。」

これが投資の教科書に載ってる「ドルコスト平均法」を使うってことです。勿論、長期的には回復する見込みのある資産に投資するのが鉄則です。私の事例は以前にブログでも書きました。

「株は必ず上がる」と言ってはイケナイ資産です。しかしながら乱高下を繰り返しながらも株価が上昇してきたことは事実ですし、仮に元の水準まで「しか」戻らないと仮定しても面白いことが起きるのです。

それが気になる方はコチラ↓

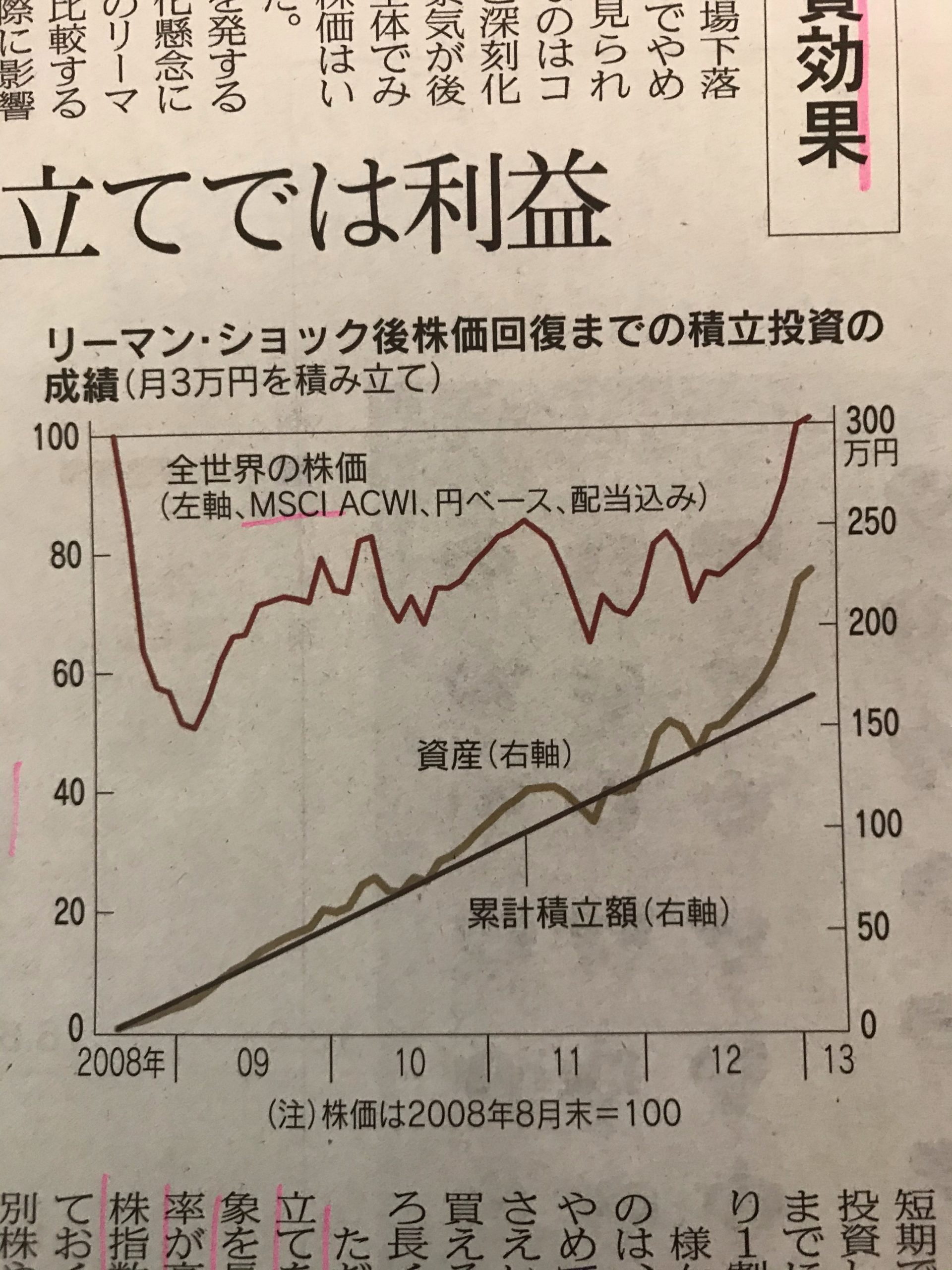

そしてもう一つコロナウィルスで正当に設ける方法を紹介しておきましょう。

基本、私は個別株の投資しません。以前は職業として証券の仲介をやっていたこともあり、コンプライアンス上、購入手続きが面倒だったのが自分で個別株を投資しない理由でした。ただ、今は職業的にも縛りが無くなりましたし、やってみようかと考える今日この頃です。

何故か?

それは著しく安い?のではないかと思えるからです。(あくまで「思う」ですヨ。)

そんな私が唯一といっていいくらい知ってる株の指標があります。

それがPBRです。その定義は日本証券業協会によると次のとおり。

——————————————————————————————–

株価が割安か割高かを判断するための指標。株価純資産倍率(Price Book-value Ratio)という。純資産から見た「株価の割安性」。株価が直前の本決算期末の「1株当たり純資産」の何倍になっているかを示す指標。

純資産は、会社の資産のうち株主全体で保有している資産で、仮に会社が活動をやめて(解散して)資産を分けた場合に株主に分配される資産(金額)であるため「解散価値」とも呼ばれています。それを1株当たりで表したのが「1株当たりの純資産」です。

会社の資産と現在の株価との比較であり、PBRが小さいほど株価が割安であることを示します。

——————————————————————————————–

会社が解散した時、株主には残余財産分配請求権があります。この残余財産分配権というのは文字通り、会社が潰れた時などに残った財産を株主が分け合う権利です。

計算式は次のとおり

PBR = 株価 ÷ 1株当たりの純資産

ってことは1株あたりの純資産が1000円で株価が900円ならば理論上、会社を閉鎖してもらって財産を株主みんなで分配したほうがお得ということになるのです。この例ですと仮に会社をつぶして残余財産請求すると100円の儲け。1万株持っていたら100万円の儲けってことです。(理論上はね)

添付している記事はこういう状況ですよというエビデンス(証拠)。

さて、

2020年は1月6日の日経平均終値23,204円で始まり、

そして今週初めには2万円を割り連日下がり続け17431円が2020円3月13日の終値。

でも・・・こうやってPBR等の指標で考えると今のコロナ不況も少し違った見え方がしませんか?

投資はあくまでも自己責任です。皆様のご武運をお祈り申し上げます。